راهنمای درخواست افزایش حد مجاز فروش از طریق ارائه تضمین (چک صیادی-الکترونیکی) اذرماه 1404 برای دانلود فایل کلیک کنید.

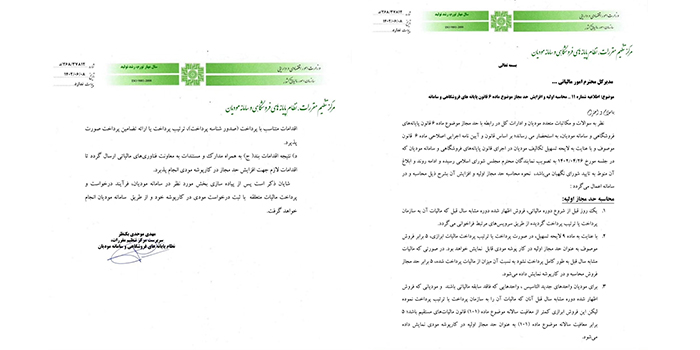

محاسبه اولیه و افزایش حد مجاز موضوع ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان

1.یک روز قبل از شروع دوره مالیاتی، فروش اظهار شده دوره مشابه سال قبل که مالیات آن به سازمان پرداخت یا ترتیب پرداخت گردیده از طریق سرویس های مرتبط فراخوان می گردد.به عبارت ساده تر، قبل از اینکه دوره مالیاتی جدید آغاز گردد، اطلاعات فروش هایی که در دوره قبل اعلام شده و مالیاتشون تسویه شده، توسط سیستم های مالیاتی فراخوانی می شود تا همه چیز به روزرسانی و چک شود.

2.با عنایت به ماده 9 لایحه تسهیل، در صورت پرداخت یا ترتیب پرداخت مالیات ابرازی، 5 برابر فروش موصوف به عنوان حد مجاز اولیه در کارپوشه مودی قابل نمایش خواهد بود. در صورتی که مالیات مشابه سال قبل به طور کامل پرداخت نشود به نسبت آن میزان از مالیات پرداخت شده، 5 برابر حد مجاز فروش محاسبه و در کارپوشه نمایش داده می شود. به این معنی که مالیات پرداخت شده تاثیر زیادی روی تعیین مقدار فروش مجاز برای دوره جدید دارد. اگر مالیات کامل پرداخت شود، میزان فروش مجاز بالا می رود، ولی اگر بخشی از آن پرداخت شود، میزان فروش مجاز هم به همون نسبت کاهش پیدا می کند.

3.برای مودیان واحدهای جدیدالتاسیس، واحدهایی که فاقد سابقه مالیاتی باشند و مودیانی که فروش اظهارشده دوره مشابه سال قبل آنان که مالیات آن را به سازمان پرداخت یا ترتیب پرداخت نموده لیکن این فروش ابرازی کمتر از معافیت سالانه موضوع ماده (101) قانون مالیات های مستقیم باشد؛ 5 برابر معافیت سالانه موضوع ماده (101) به عنوان حد مجاز اولیه در کارپوشه مودی نمایش داده می شود.

1.صدور صورتحساب الکترونیکی بیش از حد مجاز تعیین گردیده برای کلیه مودیان، منوط به پرداخت مالیات بر ارزش افزوده متعلقه یا تعیین ترتیب پرداخت بدهی مالیاتی یا ارائه تضامین کافی خواهد بود، در غیر این صورت به صورتحساب الکترونیکی صادر شده اعتبار مالیاتی تعلق نمی گیرد.

2.تدابیر لازم جهت افزایش حد مجاز در فرآیند ماده 6 در سامانه مودیان پیش بینی گردیده است. لیکن تا پیاده سازی کامل این بخش در کارپوشه، شایسته است ادارات کل در صورت ادعای مودیان مبنی براخطار پرشدن حد مجاز و یا در خواست افزایش سقف مورد نظرضمن اخذ مدارک و مستندات اقدامات به شرح ذیل را ملحوظ نمایند:

الف) در خواست رفع اخطار پیام پرشدن حد مجاز و عدم تخصیص اعتبار، صرفا از طریق شخص صادرکننده صورتحساب الکترونیکی (فروشنده کالا/خدمات) مطرح گردد نه از سوی خریدار. خریدار در صورت مواجه شدن با پیام مورد اشاره در زمان واکنش به صورتحساب، در صورت تمایل و به جهت تخصیص اعتبار به صورتحساب با شرایط عبور از حد مجاز ماده 6، می توانند نسبت به رد صورتحساب اقدام نماید. فروشنده پس از افزایش حد مجاز، در ابتدا می بایست صورتحساب رد شده توسط خریدار را ابطال نموده و سپس نسبت به صدور صورتحساب جدید(دارای اعتبار مالیاتی) اقدام نماید.

ب) فروش مشمول مالیات ابرازی دوره مشابه سال قبل مودی و مالیات پرداخت یا ترتیب پرداخت شده متناظر آن بررسی گردد و در صورت داشتن بدهی، ابتدا اقدامات لازم در خصوص پرداخت یا ترتیب پرداخت مانده بدهی صورت پذیرد تا مودی از سقف حد مجاز تعیین شده در قانون برخوردار گردد.

ج) سپس در صورت رعایت بند (ب) اطلاعیه و در خواست افزایش حد مجاز، می بایست درخواست مکتوب مودی مبنی بر ابراز فروش بیشتر از سقف تعیین شده از مودی اخذ و با توجه به فعالیت مودی، با اعمال نرخ ارزش افزوده (ماده 7 و ماده 26 قانون دائمی ارزش افزوده) بر فروش درخواست شده، اقدامات متناسب با پرداخت (صدور شناسه پرداخت)، ترتیب پرداخت یا ارائه تضامین پرداخت صورت پذیرد.

د) نتیجه اقدامات بند( ج) به همراه مدارک و مستندات به معاونت فناوری های مالیاتی ارسال گردد تا اقدامات لازم جهت افزایش حد مجاز در کارپوشه مودی انجام پذیرد.

شایان ذکر است پس از پیاده سازی بخش مورد نظر در سامانه مودیان، فرآیند درخواست و پرداخت مالیات متعلقه با ثبت درخواست مودی در کارپوشه خود و از طریق سامانه مودیان انجام خواهد گرفت.

به منظور تسهیل فرآیند افزایش حد مجاز و کاهش مراجعات حضوری مودیان محترم مالیاتی، امکان انجام این فرآیند از دو طریق زیر فراهم شده است:

مودیان محترم می توانند با ورود به سامانه سازمان امور مالیاتی به آدرس my.tax.gov.ir و انتخاب گزینه «صدور الکترونیکی قبض پرداخت مالیات و عوارض»، نسبت به انتخاب دوره مالیاتی مورد نظر و درج مبلغ اقدام نمایند. پس از پرداخت وجه به صورت الکترونیکی، افزایش حد مجاز به صورت سیستمی ثبت و اعمال خواهد شد.

در صورت تمایل به ارائه چک تضمین، لازم است مودی محترم یک فقره چک ثبت شده در سامانه صیاد را به تاریخ مشخص و در وجه سازمان امور مالیاتی کشور صادر نموده و به اداره امور مالیاتی مربوطه تحویل نماید.

پس از تکمیل فرم های مربوطه و ثبت چک، حداکثر ظرف دو روز کاری افزایش حد مجاز اعمال خواهد شد. برای پیگیری بیشتر با شماره 1526 تماس حاصل فرمایید.

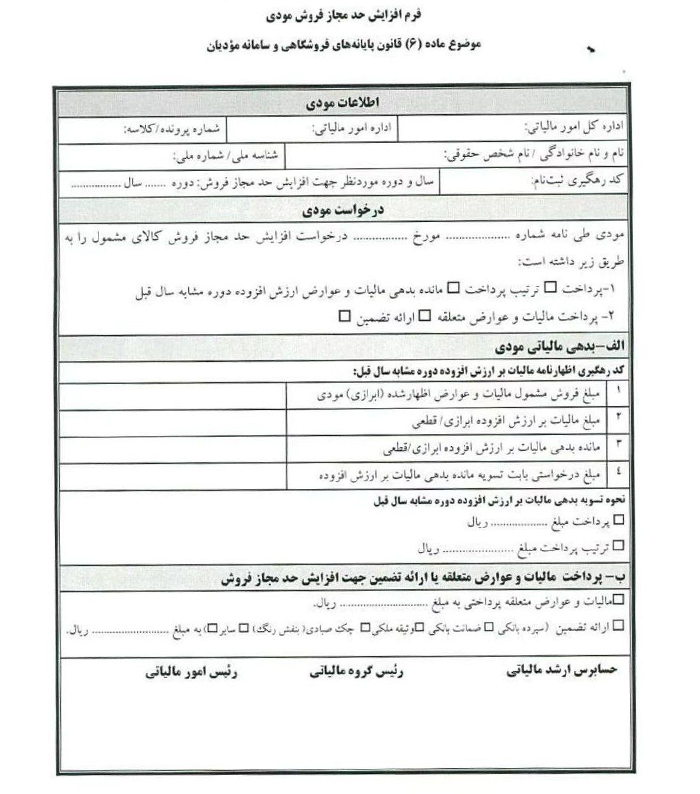

همچنین ارسال یک نامه رسمی در سربرگ شرکت به همراه فرم افزایش حدمجاز فروش مودی مبنی بر درخواست افزایش حد مجاز از مبلغ فعلی به مبلغ مورد نظر الزامی است.

آخریت تغییرات در روند حد مجاز و سوالات متداول ارایه شده در مالیات را از لینک بالا بخوانید.

مطابق قانون تسهیل تکالیف مودیان، حدمجاز فروش حداکثر پنج برابر معافیت سالانه موضوع ماده 101 قانون مالیات های مستقیم است.

حد مجاز فروش مودیان مالیاتی (به غیر از واحدهای جدید التاسیس یا فاقد پرونده مالیاتی) براساس فروش ابرازی دوره متناظر سال قبل که مالیات آن پرداخت یا ترتیب پرداخت آن داده شده است، محاسبه و در کارپوشه مودی نمایش داده خواهد شد. غیر فعال شدن کارپوشه به واسطه عبور از حد مجاز ماده 6 قانون با عنایت به آیین نامه مربوطه تاثیری در دریافت صورتحساب های ارسالی ندارد ولی از این بابت اعتباری برای خریدار لحاظ نمی گردد.

پنج 5 برابر فروش اظهار شده دوره مشابه سال قبل که مالیات آن به سازمان پرداخت یا ترتیب پرداخت گردیده به عنوان حد مجاز اولیه در کارپوشه مودی بارگذاری شده و قابل نمایش می باشد. در صورتی که مالیات دوره مشابه سال قبل به طور کامل پرداخت نشود به نسبت آن میزان از مالیات پرداخت شده، پنج 5 برابر حد مجاز فروش محاسبه و در کارپوشه نمایش داده می شود. برای مودیان واحدهای جدیدالتاسیس، واحدهای فاقد سابقه مالیاتی و یا مودیانی که فروش اظهارشده دوره مشابه سال قبل آنان که مالیات آن را به سازمان پرداخت یا ترتیب پرداخت نموده، و این فروش ابرازی کمتر از معافیت سالانه موضوع ماده 101 قانون مالیات های مستقیم باشد؛ نیز 5 برابر معافیت سالانه موضوع ماده 101 قانون فوق الذکر محاسبه و در کارپوشه نمایش داده می شود.

درصورت فعال بودن کارپوشه مودی و دارا بودن شرایط لازم برای دریافت مالیات بر ارزش افزوده، اگر فروشنده صورتحساب الکترونیکی نوع اول با الگوی مربوطه را صادر نماید و صورتحساب صادره مورد تایید طرف دوم معامله که مودی مالیاتی است باشد، آن صورتحساب حاوی اعتبار مالیاتی خواهد بود.

مودی از دو طریق میتواند حد مجاز فروش خود را افزایش دهد:

در صورتی که مودی تمام یا قسمتی از بدهی مالیات بر ارزش افزوده دوره مشابه سال قبل را پرداخت نکرده یا نسبت به ترتیب پرداخت آن اقدام ننموده باشد؛ میتواند با پرداخت یا ترتیب پرداخت بدهی مالیات بر ارزش افزوده مربوط به دوره مزبور از افزایش حد مجاز فروش مندرج در ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان حداکثر تا مبلغ فروش ابرازی بهره مند شود. در این صورت اداره امور مالیاتی میبایست مبلغ پرداخت یا ترتیب پرداخت داده شده را حداکثر ظرف همان روز از طریق اداره کل امور مالیاتی ذی ربط به معاونت فناوریهای مالیاتی اعلام نماید تا نسبت به افزایش حد مجاز فروش تا سقف مشخص شده در ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان اقدام شود. در صورتی که پرونده دوره مشابه سال قبل مودی پیش از درخواست افزایش حد مجاز فروش مورد رسیدگی قرار گرفته و به قطعیت رسیده باشد و در اثر آن اعتبار مالیاتی قطعی شده کمتر از اعتبار مالیاتی ابرازی مودی باشد، مبلغ پرداخت یا ترتیب پرداخت داده شده بدهی جهت افزایش حد مجاز فروش تا سقف مشخص شده در ماده 6 قانون پس از کسر مابه التفاوت اعتبار مالیاتی قطعی شده و اعتبار مالیاتی ابرازی پرداخت نشده میبایست به معاونت فناوری های مالیاتی اعلام شود.

در صورت درخواست مودی برای افزایش حد مجاز فروش از این طریق مودی موظف به پرداخت مالیات و عوارض فروش یا ارائه تضمین متناسب با میزان افزایش حد مجاز فروش درخواستی ملحوظ نظر قرار دادن نرخ مالیات بر ارزش افزوده می باشد. در صورت پرداخت مالیات و عوارض متعلق حد مجاز فروش متناسب با نرخ مالیات و عوارض فروش تا سقف مالیات و عوارض فروش پرداختی به صورت سیستمی افزایش می یابد. در صورت ارائه تضمین توسط مودی از قبیل س رده بانکی ضمانت نامه بانکی، وثیقه ملکی یا چک صیادی (بنفش رنگ)، ادارات امور مالیاتی موظفند نسبت به دریافت هر یک از تضامین یاد شده معادل مالیات و عوارض متعلق اقدام و مراتب را حداکثر ظرف همان روز از طریق اداره کل امور مالیاتی ذی ربط جهت افزایش حد مجاز فروش متناسب با نرخ مالیات و عوارض فروش تا سقف مالیات و عوارض فروش تضمینی، به معاونت فناوری های مالیاتی اعلام نمایند. سررسید تضامین موضوع این بند حداکثر تا پایان مهلت پرداخت مالیات بر ارزش افزوده مربوط به همان دوره مالیاتی می باشد که پس از تعیین تکلیف مالیات بر ارزش افزوده پرداخت یا ترتیب پرداخت ظرف مهلت مقرر، قانونی تضامین دریافتی به مودی مسترد خواهد شد. در غیر این صورت نسبت به وصول بدهی مالیات و عوارض ارزش افزوده از محل تضامین مربوطه اقدام خواهد شد.

در صورت درخواست افزایش حد مجاز فروش از هر یک از روش های مذکور توسط مودی، ادارات امور مالیاتی مکلف به تکمیل فرم پیوست و ارسال آن به ادارات کل امور مالیاتی ذیربط جهت اعلام به معاونت فناوری های مالیاتی می باشند. شایان ذکر است پس از برقراری تمهیدات سیستمی پیش بینی شده، در این دستور العمل به صورت غیر دستی و برخط انجام خواهد شد.

اعتبار مالیاتی قابل پذیرش برای خریداران، اعتبار منعکس شده در سامانه مودیان بوده و چنانچه فروشنده صورتحسابی را با عدم رعایت حد مجاز فروش صادر نماید ؛ واکنش خریدار می تواند دو حالت داشته باشد؛ خریدار صورتحساب الکترونیکی صادره را "تایید" مینماید و یا "تایید سیستمی" میگردد؛ که حسب ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان اعتباری برای خریدار لحاظ نخواهد شد. خریدار صورتحساب الکترونیکی صادره را "رد" مینماید؛ صورتحساب الکترونیکی برای فروشنده نقدی تلقی شده و مالیات آن از فروشنده مطالبه می گردد و اعتباری هم برای خریدار لحاظ نمی گردد. در این صورت فروشنده میبایست، پس از افزایش حد مجازفروش، نسبت به صدور صورتحساب اصلاحی و با رعایت مقررات حد مجاز ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان اقدام نماید.

درخصوص فروش های نقدی/نسیه و یا نسیهی کالاها و خدمات مشمول مالیات بر ارزش افزوده، محاسبه حد مجاز فروش صرفا برای مبالغ نسیه، در دورههایی که مبالغ آن پرداخت و به تایید طرفین رسیده باشد، لحاظ خواهد شد.

فروش کالاها و ارائه خدمات صادراتی مشمول مالیات و عوارض ارزش افزوده، با عنایت به اینکه برای خریدار اعتبار ایجاد نمی کند، در محاسبات حد مجاز فروش هم لحاظ نمی شود. در خصوص صورتحساب های الکترونیکی با الگوی صادرات، اگر این صورتحسابها پس از اعتبارسنجی با اظهارنامه گمرکی مورد تایید سامانه نباشند) عدم مطابقت با اظهارنامه گمرک (به عنوان صورتحساب نوع دوم با الگوی فروش در نظر گرفته شده و حدمجاز فروش آن اعمال خواهد شد.

شنبه 26 خردادماه 1403

در راستای توسعه سامانه مودیان امکان مشاهده حد مجاز ماده 6 برای دوره های مختلف در آخرین نسخه سامانه مودیان که در محیط عملیاتی قرار گرفته فراهم شده است. با افزوده شدن این قابلیت علاوه بر نمایش حد مجاز دوره جاری امکان مشاهده حد مجاز ماقبل از دوره جاری، و حد مجاز دوره بعد از دوره جاری نیز در کارپوشه مودیان در منوی داشبورد مدیریتی، و انتخاب سال و دوره مورد نظر حد مجاز سال و دوره مذکور قابل مشاهده خواهد بود.

لازم به ذکر است به صورت پیش فرض سال دوره جاری انتخاب شده است اما انتخاب دوره قبل و بعد در دوره جاری نیز به شرح ذیل وجود خواهد داشت:

اگر دوره بهار سال 1403 دوره جاری باشد چنانچه صورتحساب هایی با تاریخ صدور اول فروردین ماه 1403 تا 31 خرداد ماه 1403 در سامانه مودیان ثبت شود از حد مجاز دوره بهار سال 1403 کسر خواهد شد.

اگر دوره بهار سال 1403 دوره جاری باشد چنانچه صدور صورتحساب هایی از دوره زمستان سال 1402 با توجه به فرصت 21 روز صدور صورتحساب در 21 روز ابتدای فروردین انجام شود از حد مجاز دوره زمستان سال 1402 کسر خواهد شد. در واقع تاریخ صدور صورتحساب مبنای کسر از حد مجاز دوره مربوطه خواهد بود. از این رو علاوه بر نمایش حد مجاز دوره جاری باقی مانده حد مجاز دوره ما قبل از دوره جاری نیز نمایش داده می شود. (شایان ذکر است طبق اطلاعیه شماره 49 مهم سازمان امور مالیاتی کشور مورخ 1403/08/15 حداکثر فاصله زمانی تاریخ صدور صورتحساب الکترونیکی تا تاریخ ارسال و ثبت آن در سامانه مودیان 12 روز می باشد.)

حد مجاز اولیه دوره مالیاتی بعد از دوره جاری جهت اطلاع مودیان قابل رویت می باشد، لذا ضروری است مودیان پیش از شروع دوره و یا قبل از صدور صورتحساب الکترونیکی نسبت به کنترل حد مجاز تعیین شده اقدام نمایند.

مهدی موحدی بکنظر؛ رئیس مرکز تنظیم مقررات نظام پایانه های فروشگاهی و سامانه مودیان

چهارشنبه 30 خردادماه 1403

با عنایت به سوالات و ابهامات مودیان محترم مالیاتی در خصوص محاسبات کسر از حد مجاز ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان به استحضار می رساند

1- سقف مجاز ماده فوق حسب مقررات قانونی در ابتدای هر دوره مالیاتی معادل 5 برابر فروش های مشمول مالیات بر ارزش افزوده دوره متناظر سال قبل که مالیات آن پرداخت یا ترتیب پرداخت آن داده شده باشد 5 برابر معافیت ماده 101 قانون مالیات های مستقیم هر کدام بیشتر است محاسبه و در سامانه مودیان در کارپوشه اختصاصی هر مودی درج می شود و موارد زیر در طی دوره می تواند موجب افزایش آن شود:

1.1 در صورتی که مالیات قسمتی از بدهی دوره متناظر سال قبل پرداخت یا ترتیب پرداخت داده نشده باشد و در این دوره پرداخت شود یا ترتیب پرداخت آن داده شود، از تاریخ پرداخت یا ترتیب پرداخت درج شده در کارپوشه مودی.

1.2 پرداخت نقدی یا ارائه تضمین برای افزایش سقف حد مجاز علاوه بر میزان بند (1) فوق از تاریخ درج در کارپوشه مودی.

1.3 خرید نقدی طی دوره بابت کالاها و خدمات مشمول که صورتحساب الکترونیکی نقدی آن به تایید خریدار رسیده باشد، از تاریخ تایید صورتحساب الکترونیکی توسط خریدار به شرطی که فروشنده دارای حد مجاز فروش و کارپوشه فعال بوده باشد.

1.4 پرداخت های انجام شده بابت خریدهای نسیه دوره قبل، از تاریخ تایید پرداخت توسط طرفین معامله به شرطی که فروشنده دارای حد مجاز فروش و کارپوشه فعال بوده باشد.

1.5 واردات کالا از تاریخ درج اطلاعات مربوط به واردات در کارپوشه مودی.

2- در صورتی که صورتحساب الکترونیکی نوع اول به صورت نقدی یا قسمتی از آن که به صورت نقد باشد برای قسمت نقدی آن، صادر و در سامانه مودیان ثبت شده باشد، با توجه به لحظه ثبت هر صورتحساب الکترونیکی:

2.1 اگر مبلغ صورتحساب الکترونیکی از باقیمانده حد مجاز کمتر یا برابر آن باشد، به میزان مبلغ صورتحساب الکترونیکی مورد نظر از باقیمانده حد مجاز فروشنده کسر و صورت و صورتحساب الکترونیکی برچسب «عدم عدول از حد مجاز» خواهد گرفت.

.2.2 اگر مبلغ صورتحساب الکترونیکی از باقیمانده حد مجاز فروشنده بیشتر باشد،معادل مبلغ این صورت حساب الکترونیکی از حد مجاز کسر نمی شود،لکن صورتحساب الکترونیکی مورد نظر برچسب «عدول از حد مجاز» خواهد گرفت.

چنانچه صورتحساب الکترونیکی برچسب «عدول از حد مجاز» گرفته باشد، ضروریست به منظور بهره مندی خریدار از اعتبار مالیاتی، فروشنده پس از افزایش حد مجاز نسبت به صدور صورتحساب اصلاحی مربوطه اقدام نماید.

3- در صورت صدور سایر صورتحساب های الکترونیکی، از آنجایی که خریدار، مصرف کننده نهایی است و به خریدار اعتبار تعلق نمی گیرد، فارغ از اینکه باقیمانده حد مجاز کفاف مبلغ صورتحساب را بدهد یا خیر، کلیه صورتحساب های مذکور برچسب عدم عدول از حد مجاز خواهند گرفت و به میزان مبلغ صورتحساب از باقیمانده حد مجاز کسر خواهد شد:

3.1 اگر مبلغ صورتحساب الکترونیکی موضوع بند (3) فوق از باقیمانده حد مجاز بیشتر باشد در صورت افزایش حد مجاز، باقیمانده جدید حاصل جمع جبری مبلغ افزایش یافته و باقیمانده قبلی خواهد شد.

4- در صورتی که در لحظه درج صورتحساب الکترونیکی نقدی با لحاظ بندهای (1) تا (3) فوق صورتحساب الکترونیکی مربوطه به لحاظ عدم وجود حد مجاز فروشنده برچسب عدول از حد مجاز گرفته باشد، صرفاً با صدور صورتحساب الکترونیکی اصلاحی خریدار می تواند از اعتبار مالیاتی مربوطه با رعایت مقررات استفاده نماید. به عبارت دیگر صرف داشتن یا افزایش اعتبار فروشنده بعد از صدور صورتحساب اصلی بدون حد مجاز موجب ایجاد اعتبار مالیات و عوارض خرید برای خریدار نمی شود.

بنابراین برای فروشنده در دوره صدور صورتحساب الکترونیکی اصلاحی که صرفاً برای استفاده خریدار از اعتبار مالیات و عوارض خرید صادر شده است (صدور صورتحساب الکترونیکی اصلاحی بدون هیچ تغییری از قبیل نوع کالا و خدمات و مبلغ نسبت به صورت حساب الکترونیکی اصلی) هیچگونه فروش یا مالیات و عوارض فروش در سامانه مودیان لحاظ نمی شود و صرفاً خریدار می تواند در دوره صدور صورتحساب الکترونیکی اصلاحی از اعتبار مالیات و عوارض خرید با رعایت مقررات مربوطه بهره مند شود.

پس با توجه به قوانین و اطلاعیه های مربوط به حد مجاز فروش طبق ماده 6 قانون پایانه های فروشگاهی و سامانه مودیان، مودیان باید بدانند که حدمجاز اولیه فروش در ابتدای هر دوره مالیاتی، بر اساس 5 برابر فروش مشمول مالیات دوره مشابه سال قبل (در صورت پرداخت یا ترتیب پرداخت مالیات) یا 5 برابر معافیت سالانه موضوع ماده 101 قانون مالیات های مستقیم (هر کدام بیشتر) محاسبه و در کارپوشه مودی ثبت می شود. اگر مودی بخواهد بیشتر از این حد صورتحساب صادر کند و اعتبار مالیاتی برای خریدار لحاظ شود، باید مشکل حدمجاز رو برطرف کند که برای این کار دو راه وجود داره:

1.پرداخت یا ترتیب پرداخت بدهی مالیاتی سال قبل برای افزایش حدمجاز تا سقف فروش اظهارشده.

2.پرداخت مالیات و عوارض مربوط به فروش اضافه یا ارائه تضمین معتبر مثل ضمانت نامه بانکی یا چک صیادی به اداره مالیاتی.

در هر دو روش، مودی باید درخواست مکتوب ارائه دهد و بعد از تأیید مدارک، اداره مالیاتی موضوع رو به معاونت فناوری های مالیاتی ارسال می کند تا سقف جدید در سامانه ثبت شود. در نهایت، برای اینکه اعتبار مالیاتی به خریدار تعلق بگیرد، مودی باید صورتحساب قبلی رو ابطال و صورتحساب اصلاحی با رعایت حدمجاز جدید صادر کند. پس لازمه مودی ها همیشه قبل از صدور فاکتور جدید، وضعیت حدمجاز رو در سامانه بررسی کنند تا دچار اخطار عبور از حدمجاز نشوند.

به کمک نرم افزار واسط مالیتور، می توانید صورتحساب های الکترونیکی خود را به سامانه مودیان ارسال کنید؛

به ساده ترین روش، بدون محدودیت در مودی، کالا یا زمان استفاده. با مشاهده چند آموزش کوتاه ویدیویی، می توانید به سرعت ارسال صورتحساب های خود را آغاز کنید.